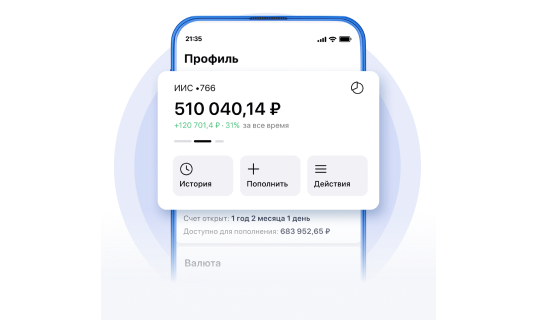

Откройте ИИС-3

в сервисе Газпромбанк Инвестиции

Сразу два

налоговых вычета

До трех ИИС

одновременно

Вывод денег

без закрытия счета

Нет ограничений

на сумму пополнения

на любую сумму

Упрощенный

налоговый вычет

Доступна

трансформация

ИИС

счетом будет учитываться при открытии ИИС-3, но не более трех лет

Налоговый вычет в несколько кликов

Откройте ИИС в сервисе Газпромбанк Инвестиции, чтобы получать налоговый вычет без заполнения декларации

- Зарегистрируйтесь в личном кабинете ФНС

- Подпишите заявление на получение вычета в упрощенном порядке

- Укажите реквизиты вашего счета для зачисления суммы вычета

После подписания заявления у ФНС будет месяц на проведение камеральной проверки и 15 дней на перечисление денег на ваш счет

Переходите с ИИС старого формата на ИИС-3

-

Через брокераЗаявление можно запросить в чате или

по электронной почте help@newton.investments -

Через ФНСЗаявление будет доступно в вашем личном кабинете налогоплательщика до конца года

Введите номер телефона, чтобы войти или зарегистрироваться в сервисе

Введите код из СМС, отправленного на номер:

Вы уже зарегистрированы в сервисе Газпромбанк Инвестиции.

Мы уже работаем над проблемой

Тарифы брокерского обслуживания

Часто задаваемые вопросы

Какой тип ИИС открыть — 1, 2 или 3-й?

С 2024 года можно открыть только ИИС 3-го типа. Если у вас уже открыт ИИС 1-го или 2-го типа, вы можете либо сохранить его, либо перевести в ИИС 3-го типа, сохранив срок, но не более трех лет.

Новые ИИС-1 и ИИС-2 открывать нельзя.

У меня ИИС, открытый до 2024 года. Как открыть ИИС 3-го типа?

Иметь одновременно ИИС, открытый до 2024 года, и ИИС 3-го типа нельзя. Вы можете перевести существующий ИИС в ИИС 3-го типа, сохранив срок существующего ИИС, но не более трех лет.

Можно ли открыть сразу несколько ИИС 3-го типа?

Да, вы можете открыть до трех ИИС 3-го типа.

Иностранные акции на ИИС — можно или нет?

Нет, иностранные акции на ИИС 3-го типа покупать нельзя.

Можно ли переводить дивиденды с ИИС на банковский счет?

Нельзя. С 2024 года на законодательном уровне запрещено переводить дивиденды с ИИС на банковский счет.

Можно ли перевести ИИС в брокерский счет?

Нет, перевести ИИС в обычный брокерский счет невозможно.

ИИС-3 возможно открыть у трех разных брокеров?

Да, вы можете открыть три разных ИИС 3-го типа как у одного, так и у нескольких разных брокеров.

Как списывается НДФЛ с дивидендов по ИИС?

НДФЛ с дивидендов списывается при их зачислении на ИИС. Налог на купонный доход не взимается. НДФЛ также удерживается при закрытии счета и с дохода от операций.

Смогу ли я перевести ИИС 3-го типа к другому брокеру?

Да, вы всегда можете перевести ИИС 3-го типа к другому брокеру.

Во что можно инвестировать на ИИС?

В акции, облигации, биржевые фонды, фьючерсы и опционы, а также валюты, которые торгуются на российских биржах.

Можно ли иметь одновременно и ИИС, и брокерский счет?

Да, можно.

Можно ли продолжать пользоваться ИИС старого типа?

Да, вы можете продолжать пользоваться ИИС старого типа. Все действующие счета будут продолжать функционировать, но открыть новые ИИС-1 или ИИС-2 больше не получится.