Рынок жилья растет, несмотря на пессимистичные прогнозы

ДОM.PФ и профильные аналитики подвели предварительные итоги 2025 года в жилищной сфере. Несмотря на завершение массовой льготной ипотеки, рынок продемонстрировал неожиданную устойчивость: падение кредитных выдач было компенсировано адаптацией застройщиков и ажиотажным спросом в конце года на фоне предстоящих регуляторных ужесточений 2026 года.

Продажи и ипотека

Выручка за девять месяцев 2025 года выросла на 21,5%, достигнув 10,4 млрд рублей, главным образом за счет увеличения выручки от реализации ОС Astra Linux на 18,2%, до 5,0 млрд рублей, и роста выручки от сопровождения продуктов на 63,3%, до 2,9 млрд рублей.

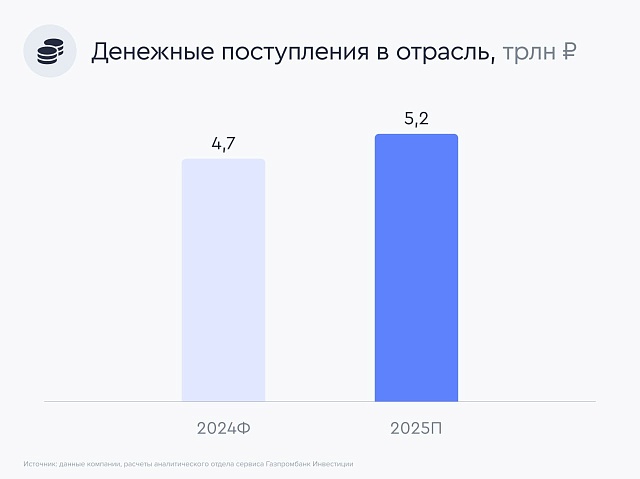

Всего за 2025 год выдано ипотечных кредитов на 4,4 трлн рублей (на 11% меньше, чем в 2024 году). В декабре зафиксирован всплеск выдач до 735 млрд рублей, что является максимумом за последние полтора года. Доля программ с госучастием в общей выдаче достигла 80% по объему.

Основные тенденции

Стабильность ввода жилья. По итогам 2025 года ввод жилья в России ожидается на уровне около 107 млн кв. м, что сопоставимо с прошлым годом. Из них порядка 45 млн кв. м приходится на многоквартирные дома (МКД) и 62 млн кв. м — на индивидуальное жилищное строительство (ИЖС). За 11 месяцев фактически введено 91,5 млн кв. м (−2% год к году).

Срок реализации жилья. Период, необходимый для продажи строящегося жилья, в середине 2025 года достигал пикового значения 3,7 года. Однако на фоне ускорения спроса во втором полугодии этот показатель снизился до 3,4 года к декабрю, вернувшись в диапазон рыночной нормы (2–3,5 года).

Рассрочка. Доля сделок за наличные и в рассрочку выросла до 30–32% (против 24% годом ранее). Накопленная задолженность населения по рассрочкам достигла 1,5 трлн рублей, что составляет 17% от стоимости всех действующих договоров долевого участия.

Рост спроса привел к ускорению динамики цен. По итогам года номинальные цены на новостройки выросли примерно на 10%, что существенно превысило инфляцию. В Москве зафиксирован аномальный рост на 20% из-за сокращения предложения в массовом сегменте.

Риски проектного финансирования. Портфель строящегося жилья на конец года превысил 120 млн кв. м. При этом покрытие задолженности перед банками средствами на эскроу упало до минимальных 68–69%. Около 22% задолженности застройщиков обслуживается по ставкам выше 16%.

Наши комментарии

Несмотря на временный всплеск спроса в конце 2025 года, сектор остается в зоне риска. Основное давление на девелоперов оказывает высокая стоимость обслуживания долга и значительный объем средств, застрявших в механизмах рассрочек. Хотя срок реализации жилья стабилизировался, текущее снижение строительной активности — вынужденная мера, которая в среднесрочной перспективе может снизить доступность жилья для населения. Из-за сохраняющихся рисков, по мнению аналитиков сервиса Газпромбанк Инвестиции, акции строительного сектора не входят в список фаворитов.